Mesmo assim a capacidade de arrecadação estaria acima da média dos países da OCDE, segundo organizações internacionais. IVAs vão substituir impostos hoje existentes, mas novas regras não valerão para todos setores.

As exceções abertas para diversos setores na tramitação da reforma tributária no Congresso deverão levar a arrecadação com os impostos sobre consumo a apenas 63% do potencial original.

A estimativa foi feita pela Secretaria Extraordinária da Reforma Tributária do Ministério da Fazenda (veja detalhes das exceções mais abaixo nesta reportagem).

Os impostos sobre valor agregado (IVAs), que serão criados com a reforma, são de caráter federal, estadual e municipal. Eles vão substituir tributos hoje existentes. Mas as regras não deverão valer para todos os setores e produtos.

O cálculo do chamado “gap do IVA”, ou seja, da lacuna perdida em arrecadação, e consequentemente quanto do total se poderá arrecadar com os impostos, considera a diferença entre as receitas teóricas esperadas e o montante que deve ser efetivamente arrecadado.

Na projeção, são consideradas as exceções à alíquota padrão dos impostos, ou seja, os setores e produtos que terão alíquotas menores ou regimes diferenciados – o que é chamado de ‘policy gap”-, assim como a evasão tributária do futuro sistema (o “compliance gap”).

A lógica é que, quanto maior for a sonegação e o número de exceções à alíquota padrão (cobrada de todos setores da economia), mais significativa é a lacuna perdida de impostos, o que diminui a capacidade de arrecadação do imposto sobre valor agregado.

Em tese, um IVA 100% eficiente não teria exceções e evasão tributária. Com isso, a capacidade de arrecadação teórica seria igual ao montante de recursos que ingressa nos cofres públicos, como na Nova Zelândia (veja lista abaixo).

Nesse caso, o país pode ter uma alíquota menor para atingir o volume almejado em receitas sobre o consumo. Na Nova Zelândia, a alíquota do IVA é de 15%.

Além do consumo, os países também tributam a renda, o patrimônio e a folha de pagamentos — que não são alvos prioritários da atual reforma no Brasil.

Discussões no Brasil

O governo e o Congresso Nacional já informaram que pretendem manter a atual carga tributária cobrada sobre o consumo brasileiro, com um teto de 12,5% do Produto Interno Bruto (um dos maiores valores do mundo), o que continuará penalizando a população mais pobre. Para dirimir esses efeitos, a proposta contempla um “cashback” do imposto pago.

Com o objetivo de manter a atual carga tributária sobre o consumo, considerando o elevado número de exceções, a alíquota padrão dos futuros IVAs brasileiros será também terá de alta.

Inicialmente estimada em 25%, patamar já elevado para a média mundial, o valor da alíquota padrão estimada subiu para até 27,5% com o aumento do número de setores beneficiados com exceções na tramitação da proposta no Legislativo. A estimativa é que alíquota brasileira seja uma das maiores do mundo.

O setor industrial reclamou, neste mês, que o excesso no número de atividades com alíquota reduzida, assim como nos chamados regimes específico, vão obrigar outros setores a pagarem mais, prejudicando os consumidores. Apesar disso, considerou a reforma tributária como sendo “bastante positiva”.

Comparação internacional

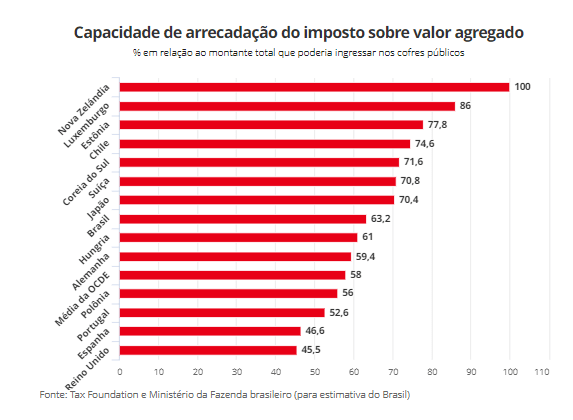

Tendo por base estudo divulgado em outubro pela Tax Foundation, uma organização sem fins lucrativos que atua há mais de 80 anos fazendo avaliações sobre impostos e coletando dados sobre tributos ao redor do mundo, o g1 comparou a capacidade de arrecadação dos futuros IVAs brasileiros com o resto do mundo.

Em 63,2%, o Ministério da Fazenda observou que a capacidade de arrecadação dos IVAs brasileiros estaria acima da média dos países da Organização para a Cooperação e Desenvolvimento Econômico (OCDE) – formada por nações desenvolvidas – que é de 58%.

A capacidade de amealhar receita dos IVAs brasileiros ficaria abaixo de países como Nova Zelândia, Luxemburgo e Chile, mas superaria a de nações como Hungria, Portugal, Espanha e Reino Unido.

Capacidade de arrecadação do imposto sobre valor agregado

Em outros países, como a carga tributária sobre o consumo é menor, a capacidade de arrecadação dos IVAs não precisa ser tão grande – mesmo considerando que as alíquotas são mais baixas. As nações mais desenvolvidas costumam taxar mais renda e o patrimônio – focando nos ricos.

Em evento nesta semana, o secretário extraordinário do Ministério da Fazenda para a reforma tributária, Bernard Appy, avaliou que os IVAs mais modernos contemplam apenas uma única alíquota, sem exceções. Alguns deles, porém, têm alíquotas zero (para exportações, por exemplo).

“Nós aqui no Brasil não conseguimos chegar a tanto, estamos perto de uns IVAs mais antigos, como os da Europa, porque tínhamos uma herança muito grande de um sistema com enormes diferenças de tributação efetiva entre setores”, acrescentou Bernard Appy, do Ministério da Fazenda.

Melina Rocha, ex-consultora do Banco Mundial e especialista em IVA, avaliou que em 63,2% da arrecadação possível, o patamar estimado para a capacidade dos IVAs brasileiros é razoável.

“A grande diferença do Brasil em relação a outros países da Europa e OCDE é que o Brasil é muito mais avançado em termos de uso de tecnologias pela administração tributária, por exemplo, somos pioneiros na nota fiscal eletrônica, enquanto outros países só agora estão implementando a NFE”, acrescentou ela.

Um bom sistema de cobranças diminui a possibilidade de evasão tributária, ou seja, reduz o chamado “compliance gap” do sistema tributário – contrabalançando, em parte, o elevado número de exceções (benefícios a setores) aprovadas pelo Legislativo.

Exceções da reforma tributária

Entre as exceções, estão o Simples Nacional, que distribui benefícios para empresas de porte bem maior do que em outros países do mundo, e a Zona Franca de Manaus (ZFM).

A reforma tributária que passou no Senado conta com regimes diferenciados de cobranças para determinados setores, que serão regulamentados somente em 2024. São eles:

- combustíveis e lubrificantes

- serviços financeiros, operações com bens imóveis, planos de assistência à saúde e concursos de prognósticos (como as loterias) cooperativas

- serviços de hotelaria, parques de diversão e parques temáticos, bares, agências de viagens e turismo e restaurantes e aviação regional

- missões diplomáticas e representações de organismos internacionais

- serviços de saneamento e de concessão de rodovias

- serviços de transporte coletivo de passageiros rodoviário intermunicipal e interestadual, ferroviário, hidroviário e aéreo

- operações que envolvam a disponibilização da estrutura compartilhada dos serviços de telecomunicações

- atividades esportivas desenvolvidas por Sociedade Anônima do Futebol (SAF).

Ao mesmo tempo, o relatório também prevê que alguns setores da economia pagarão 40% da alíquota padrão (cobrada de todos os segmentos da economia, também regulamentado por meio de lei complementar). São eles:

- serviços de educação

- serviços de saúde

- dispositivos médicos — entre os quais composições para nutrição enteral ou parenteral e as composições especiais e fórmulas nutricionais destinadas às pessoas com erros inatos do metabolismo

- dispositivos de acessibilidade para pessoas com deficiência

- medicamentos

- produtos de cuidados básicos à saúde menstrual

- serviços de transporte coletivo de passageiros rodoviário e metroviário de caráter urbano, semiurbano e metropolitano

- alimentos destinados ao consumo humano e sucos naturais sem adição de açúcares e conservantes

- produtos de higiene pessoal e limpeza majoritariamente consumidos por famílias de baixa renda

- produtos agropecuários, aquícolas, pesqueiros, florestais e extrativistas vegetais in natura

- insumos agropecuários e aquícolas

- produções artísticas, culturais, jornalísticas e audiovisuais nacionais, atividades desportivas e comunicação institucional

- e bens e serviços relacionados a soberania e segurança.

E setores que poderão ficar isentos de cobrança. As decisões serão tomadas em lei complementar.

- serviços de transporte coletivo de passageiros rodoviário e metroviário de caráter urbano, semiurbano e metropolitano

- dispositivos médicos

- dispositivos de acessibilidade para pessoas com deficiência

- medicamentos

- produtos de cuidados básicos à saúde menstrual

- produtos hortícolas, frutas e ovos

- aquisição de medicamentos e dispositivos médicos pela administração pública e entidades de assistência social

- serviços de educação de ensino superior nos termos do Programa Universidade para Todos (Prouni)

- automóveis de passageiros comprados por pessoas com deficiência e pessoas com transtorno do espectro autista, e por motoristas profissionais que destinem o automóvel à utilização na categoria de aluguel (táxi)

- serviços prestados pelas entidades de inovação, ciência e tecnologia sem fins lucrativos

- produtores rurais físicos ou jurídicos com receita anual de até R$ 3,6 milhões

- atividades de reabilitação urbana de zonas históricas e de áreas críticas de recuperação e reconversão urbanística

O relator também propôs que os profissionais liberais, como advogados, engenheiros e contadores, por exemplo, tenham uma alíquota diferenciada, menor do que a tributação geral de todos os setores. Essa tributação seria de 70% do valor da alíquota geral.

Reforma tributária

A reforma tributária já foi aprovada pela Câmara e pelo Senado Federal. Como foi alterada pelos senadores, retornou para uma nova análise pela Câmara dos Deputados. O governo federal espera que o texto seja promulgado ainda neste ano.

Discutida há décadas e muito aguardada pelo setor produtivo, a reforma tributária é considerada prioritária pelo governo Lula para aproximar as regras brasileiras do resto do mundo e reformar um sistema que é tido como caótico por empresários e investidores.

Analistas estimam que a reforma tributária sobre o consumo tem potencial para elevar o PIB potencial do Brasil em no mínimo 10% nas próximas décadas.

Em linhas gerais, a proposta inicial estabelece a extinção de cinco tributos:

- IPI, PIS e Cofins (federais);

- ICMS (estadual);

- e ISS (municipal).

No lugar, seriam criados dois Impostos sobre Valor Agregado (IVAs) — um gerenciado pela União (CBS), e outro com gestão compartilhada entre estados e municípios (IBS), além de um imposto seletivo, sobre produtos nocivos à saúde, com cigarros e bebidas alcoólicas, e uma CIDE para manter a competitividade da Zona Franca de Manaus.

No modelo do IVA, os impostos não são cumulativos ao longo da cadeia de produção de um item. Exemplo: quando o comerciante compra um sapato da fábrica, paga imposto somente sobre o valor que foi agregado na fábrica.

Além disso, os impostos passarão a ser cobrados no destino final, onde o bem ou serviço será consumido, e não mais na origem. Isso contribuiria para combater a chamada “guerra fiscal”, nome dado a disputa entre os estados para que empresas se instalem em seus territórios.

Via G1